El crecimiento del comercio sufrirá una brusca desaceleración en 2023 debido a la difícil coyuntura que atraviesa la economía mundial

Se prevé que el comercio mundial perderá impulso en el segundo semestre de 2022 y mantendrá un ritmo bajo en 2023, debido a las numerosas perturbaciones que afectan a la economía mundial. Los economistas de la OMC pronostican ahora que los volúmenes del comercio mundial de mercancías crecerán un 3,5% en 2022, ligeramente por encima del 3,0% previsto en abril. No obstante, para 2023, prevén un aumento del 1,0%, lo que representa una brusca caída respecto del 3,4% previsto anteriormente.

La demanda de importaciones se atenuará porque el crecimiento se desacelerará en las principales economías por diferentes razones. En Europa, los elevados precios de la energía provocados por la guerra entre Rusia y Ucrania harán disminuir los gastos de los hogares y elevarán los costos de manufactura. En los Estados Unidos, el endurecimiento de la política monetaria afectará al gasto sensible a los intereses en esferas tales como la vivienda, el sector del automóvil y la inversión fija. China sigue lidiando con brotes de COVID-19 y perturbaciones en la producción, sumadas a una débil demanda externa. Por último, el aumento de la factura de las importaciones de combustible, alimentos y abonos podría dar lugar a una situación de inseguridad alimentaria y sobreendeudamiento en los países en desarrollo.

«Los responsables de la formulación de políticas se enfrentan a decisiones muy poco envidiables al tratar de encontrar un equilibrio óptimo entre combatir la inflación, mantener el pleno empleo y promover importantes objetivos de política, como la transición hacia las energías limpias. El comercio es un instrumento vital para reforzar el suministro mundial de bienes y servicios, y para limitar el costo de reducir a cero las emisiones netas de carbono», dijo la Directora General Ngozi Okonjo-Iweala.

«Aunque las restricciones comerciales pueden ser una respuesta tentadora a las vulnerabilidades del suministro que han puesto de manifiesto las perturbaciones de los dos últimos años, un repliegue de las cadenas mundiales de suministro solo agravaría las presiones inflacionistas, lo cual llevaría, con el tiempo, a una desaceleración del crecimiento económico y a niveles de vida más bajos. Lo que necesitamos es una base más amplia, más diversificada y menos concentrada para producir bienes y servicios. Además de impulsar el crecimiento económico, ello contribuiría a la resiliencia del suministro y a la estabilidad de los precios a largo plazo mediante la mitigación de la exposición a fenómenos meteorológicos extremos y otras perturbaciones localizadas. El éxito de la Duodécima Conferencia Ministerial de la OMC (CM12) en junio demuestra que con la voluntad política suficiente, los Miembros pueden cooperar y avanzar juntos».

Según la nueva previsión de la OMC, el PIB mundial a tipos de cambio del mercado crecerá un 2,8% en 2022 y un 2,3% en 2023; esta última estimación es 1,0 puntos porcentuales inferior a la que se había pronosticado anteriormente.

Para su pronóstico de abril, publicado solo unas semanas después del inicio de la guerra en Ucrania, los economistas de la OMC tuvieron que recurrir a simulaciones para generar supuestos razonables sobre el crecimiento, debido a la falta de datos sólidos sobre el impacto de la guerra. A medida que se han desarrollado los acontecimientos, las previsiones de la OMC sobre el PIB para 2022 han resultado ser correctas en líneas generales. No obstante, las estimaciones para 2023 ahora parecen demasiado optimistas, ya que los precios de la energía se han disparado, la inflación se ha vuelto más amplia y la guerra no parece remitir.

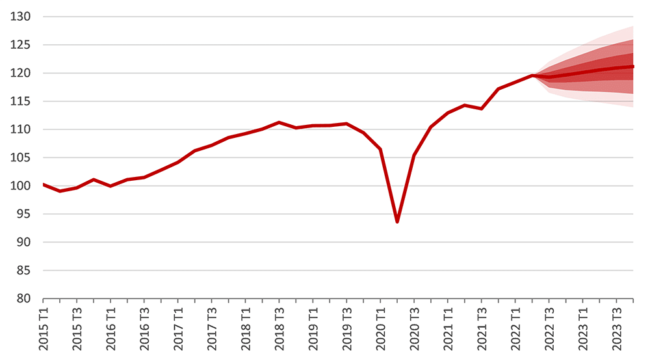

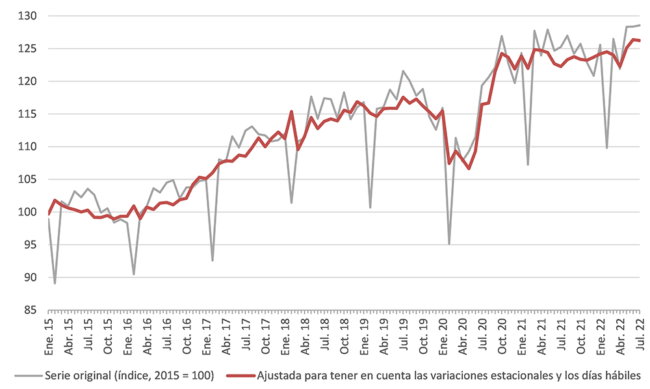

Si se cumplen las previsiones actuales, el crecimiento del comercio sufrirá una brusca desaceleración pero seguirá siendo positivo en 2023. Cabe señalar que debido a la reorientación de la política monetaria de las economías avanzadas y la naturaleza imprevisible de la guerra entre Rusia y Ucrania, el pronóstico viene acompañado de un alto grado de incertidumbre. El gráfico 1 muestra el volumen del comercio trimestral mundial de mercancías hasta 2023 con bandas de error en torno al período de pronóstico. Si se cumplen los supuestos actuales, el crecimiento del comercio en 2022 podría llegar a ser de entre el 2,0% y el 4,9%. Si se confirman los riesgos a la baja, entonces en 2023 el crecimiento del comercio podría ser tan solo del -2,8%. En cambio, si las sorpresas tienden al alza, el año próximo el crecimiento del comercio podría llegar a ser hasta del 4,6%. El comercio también podría quedar fuera de estos límites si cambiara cualquiera de los supuestos.

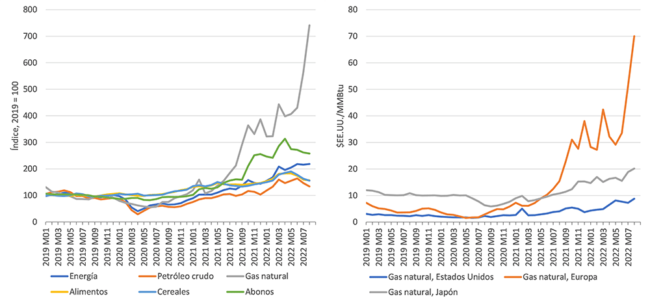

La crisis de Ucrania ha impulsado al alza los precios de los productos básicos primarios, especialmente del combustible, los alimentos y los abonos. Estos datos se recogen en el gráfico 2, que muestra los índices de los precios mundiales de los productos básicos en el lado izquierdo y los precios del gas natural por regiones en el lado derecho. En agosto, los precios de la energía registraban un incremento interanual del 78%, impulsado por el gas natural, que había aumentado un 250%. El aumento del 36% del precio del petróleo crudo en el mismo período fue reducido comparado con esa subida, pero aun así resultó considerable para los consumidores.

Gráfico 1: Volumen del comercio mundial de mercancías, 2015 T1-2023 T4

Índice de volumen desestacionalizado, 2015 = 100

En cuanto a los precios del gas natural, ha habido una gran disparidad entre las regiones. En agosto los precios europeos registraron un aumento interanual del 350%. Ese mismo mes, los precios en los Estados Unidos se incrementaron un 120%, pero se mantuvieron muy por debajo de los niveles europeos (8,80 dólares EE.UU. por millón de Btu frente a 70,00 dólares EE.UU. en Europa). La demanda europea de gas natural licuado (GNL) para suplir la reducción del suministro de la Federación de Rusia también ha impulsado los costos de la energía en Asia, donde el precio del GNL aumentó un 87% en agosto. Los precios del gas en Europa se han moderado recientemente, pues entre el 31 de agosto y el 23 de septiembre han caído un 34%, pero siguen siendo elevados en comparación con períodos anteriores. Los precios del petróleo también han descendido con respecto a los recientes niveles máximos, lo cual podría indicar una contracción de la demanda mundial, y no una mejora de la situación de la oferta.

Gráfico 2: Precios de los productos básicos primarios, enero de 2019-agosto de 2022

Índice, 2019 = 100 y dólares EE.UU. por millón de Btu

Fuente: Banco Mundial.

Los precios de los alimentos en dólares de los Estados Unidos también han aumentado drásticamente debido a que tanto la Federación de Rusia como Ucrania son importantes proveedores de cereales y abonos. Esto plantea preocupaciones en materia de seguridad alimentaria en muchos países, especialmente en los de ingreso bajo, donde los hogares tienden a gastar una gran parte de sus ingresos en alimentos. En los últimos meses, muchas monedas también se han devaluado con respecto al dólar, por lo que los precios de los alimentos y el combustible expresados en moneda nacional han aumentado aún más.

En agosto, los precios mundiales de los cereales registraron un incremento interanual del 15%, mientras que en el caso concreto del trigo la subida fue del 18%. Esto supone una mejora con respecto al mes de abril, cuando los cereales habían aumentado un 33% y el trigo un 76%. Lo que puede resultar más preocupante en el futuro son los precios de los abonos, que en agosto experimentaron un aumento interanual del 60% tras haberse casi triplicado desde 2020. Una reducción de las importaciones y el uso de abonos podría reducir el rendimiento de los cultivos y elevar la inseguridad alimentaria el próximo año.

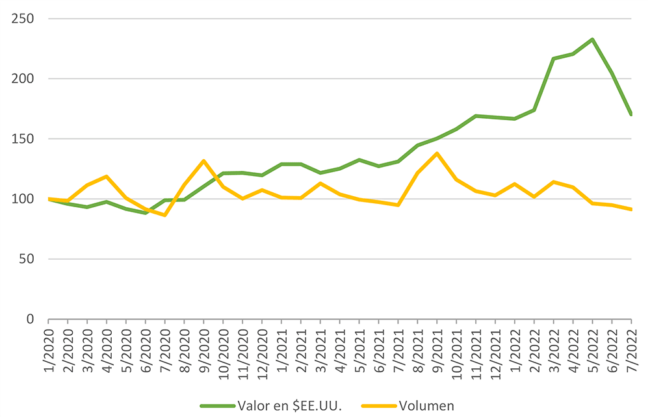

Aunque es posible que la situación de la oferta de cereales no sea tan nefasta como se temía al principio de la guerra en Ucrania, sigue siendo preocupante. Ello se refleja en el gráfico 3, que muestra el valor y el volumen estimados del comercio mundial de trigo. En julio, el volumen del comercio de trigo disminuyó casi un 20% con respecto a marzo, pero solo un 4% interanual. Los datos subyacentes sugieren que algunos países han respondido al incremento de los precios reduciendo el consumo y las importaciones. Desde marzo, las cantidades de trigo importado han registrado una disminución interanual en Bolivia (-69%), Jordania (-41%), Zambia (-38%), Nigeria (-37%) y el Ecuador (-30%), entre otros países.

Gráfico 3: Valor y volumen estimados del comercio mundial de trigo, enero de 2020-julio de 2022

(Índice, enero de 2020 = 100)

Fuente: Estimaciones de la OMC basadas en las estadísticas de los interlocutores comerciales.

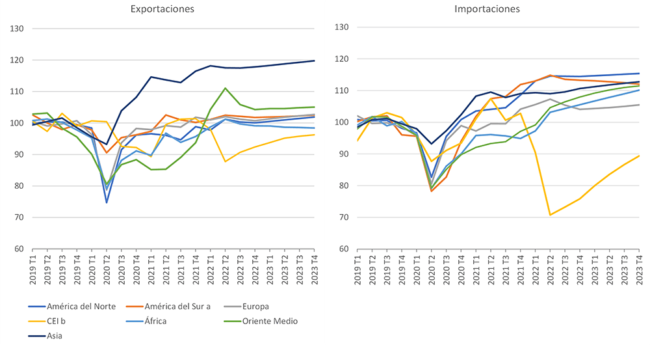

El gráfico 4 que figura a continuación muestra la evolución y las previsiones del volumen del comercio trimestral de mercancías, por regiones, de 2019 a 2023. La región de la CEI sufrió un fuerte descenso intertrimestral de las exportaciones (10,4%) en el segundo trimestre de 2022, cuando empezaron a sentirse los efectos de las sanciones contra la Federación de Rusia. Las exportaciones procedentes de América del Sur, África y especialmente Oriente Medio superaron las expectativas en el primer semestre del año, lo cual ayudó a compensar la reducción de los envíos de la región de la CEI. En el primer semestre del año, las exportaciones procedentes de América del Norte, Europa y Asia, en general, se ajustaron a las expectativas.

En cuanto a las importaciones, la región de la CEI registró un descenso del 21,7% durante el segundo trimestre de 2022, probablemente como resultado de la exclusión de la Federación de Rusia del sistema de pagos SWIFT. Las importaciones por otras regiones ricas en recursos (América del Sur, África y Oriente Medio) fueron más elevadas de lo previsto, ya que el incremento de los precios de los productos básicos hizo aumentar los ingresos de exportación, lo que permitió a los países de estas regiones importar más. En el primer semestre de 2022, América del Norte y Europa registraron un crecimiento de las importaciones más fuerte de lo previsto, pero las importaciones asiáticas se estancaron, registrando un crecimiento interanual tan solo del 0,7% en el primer semestre.

Gráfico 4: Exportaciones e importaciones de mercancías por regiones, 2019 T1-2023 T4

Índice del volumen, 2019 = 100

a. Comprende América Central y del Sur y el Caribe.

b. Comprende la Comunidad de Estados Independientes, incluidos determinados antiguos Estados miembros y Estados miembros asociados.

Fuente: OMC y UNCTAD.

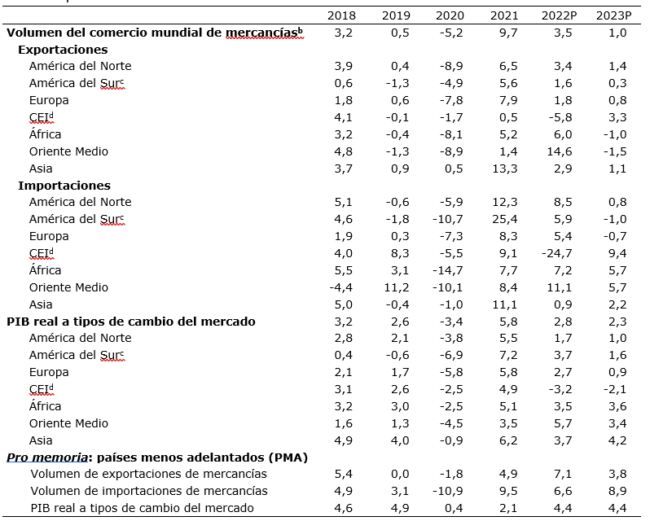

En el cuadro 1 se resumen las previsiones revisadas del comercio anual para 2022 y 2023. Obsérvese que las estadísticas anuales sobre el volumen de comercio pueden diferir ligeramente de las estadísticas trimestrales debido a las diferencias de metodología, pero en general se acercan bastante.

La actual previsión de la OMC de un crecimiento del 3,5% del volumen del comercio mundial de mercancías para 2022 se acerca pero es ligeramente superior a la anterior estimación del 3,0% del pasado mes de abril, pero la diferencia se explica principalmente por las revisiones de las estadísticas y la disponibilidad de nuevos datos. Se prevé que Oriente Medio registrará este año el mayor crecimiento de las exportaciones de todas las regiones de la OMC (14,6%), seguido de África (6,0%), América del Norte (3,4%), Asia (2,9%), Europa (1,8%) y América del Sur (1,6%). En cambio, las exportaciones de la CEI registrarían una disminución anual del 5,8%. Oriente Medio también registró el crecimiento más rápido del volumen del comercio en cuanto a las importaciones (11,1%), seguido de América del Norte (8,5%), África (7,2%), América del Sur (5,9%), Europa (5,4%), Asia (0,9%) y la CEI (-24,7%).

Una característica destacada del cuadro 1 es la resiliencia del crecimiento del comercio en Oriente Medio y en África en 2022. Estas regiones verían pequeñas disminuciones de las exportaciones el próximo año, pero las importaciones mantendrán un buen ritmo, con un crecimiento previsto del 5,7% cada una. Se prevé que el próximo año la región de la CEI registrará una importante tasa de crecimiento de las importaciones, más del 9%, pero si esto ocurre, se deberá principalmente a la base reducida de 2022. En las demás regiones, cabe esperar un crecimiento moderado tanto de las exportaciones como de las importaciones en 2023.

Cuadro 1: Volumen del comercio de mercancías y PIB real, 2018-2023a

Variación porcentual anual

a. Las cifras correspondientes a 2022 y 2023 son previsiones.

b. Se refiere al promedio de las exportaciones e importaciones.

c. Comprende América Central y del Sur y el Caribe.

d. Comprende la Comunidad de Estados Independientes (CEI), incluidos determinados antiguos Estados miembros y Estados miembros asociados.

Nota: Estas previsiones incorporan técnicas de muestreo de datos mixtos (MIDAS) para determinados países a fin de aprovechar datos de mayor frecuencia, como los índices de tráfico de contenedores y de riesgo financiero.

Fuente: OMC para los datos comerciales y estimaciones de consenso para el PIB.

Estas proyecciones incorporan técnicas de muestreo de datos mixtos (MIDAS) que utilizan datos de mayor frecuencia para mejorar la exactitud de las previsiones. Concretamente, se utilizan datos mensuales sobre el tráfico de contenedores para reflejar los efectos de la congestión de los puertos y las perturbaciones del suministro en los Estados Unidos y China. Tener en cuenta esta información tuvo un pequeño efecto positivo en las importaciones de América del Norte y Asia en 2022, pues se reflejó la puesta al día de los retrasos en los puertos de la costa oeste de los Estados Unidos y el aumento de la manipulación de contenedores en los puertos de China tras las interrupciones relacionadas con la pandemia en meses anteriores de ese año.

Los riesgos que afectan a las previsiones son numerosos y están interrelacionados. Los principales bancos centrales ya están aumentando los tipos de interés en un intento por contener la inflación, pero un endurecimiento excesivo podría desencadenar una recesión en algunos países, lo cual afectaría negativamente a las importaciones. Por otro lado, los bancos centrales podrían no hacer lo suficiente para reducir la inflación, lo que posiblemente requeriría intervenciones más enérgicas en el futuro. Los tipos de interés elevados en las economías avanzadas podrían provocar una fuga de capitales de las economías emergentes, lo cual perturbaría las corrientes financieras mundiales. La intensificación de la guerra entre Rusia y Ucrania también podría socavar la confianza de las empresas y los consumidores y desestabilizar la economía mundial. Un riesgo que se está subestimando sería la desconexión de las principales economías de las cadenas de suministro mundiales. Esto agravaría la escasez de oferta a corto plazo y reduciría la productividad a largo plazo.

Evolución del valor del comercio

Las previsiones de la OMC sobre el comercio se publican junto con las estadísticas comerciales trimestrales y anuales en dólares nominales de los Estados Unidos. Se pueden descargar de la base de datos en línea de la OMC, en stats.wto.org.

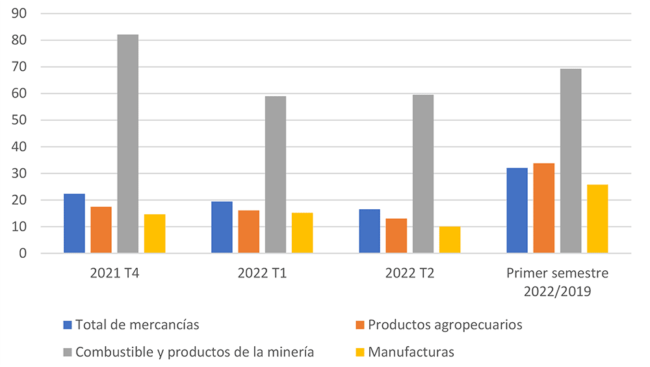

El gráfico 5 que figura a continuación muestra el crecimiento interanual de las exportaciones de mercancías en los tres últimos trimestres en términos de valor. En él se compara el valor de las exportaciones del primer semestre de 2022 con el de las exportaciones del primer semestre de 2019, antes del inicio de la pandemia. El gráfico indica que en el segundo trimestre de 2022 el comercio total de mercancías registró un aumento interanual del 17%, frente al 22% interanual registrado en el cuarto trimestre de 2021. En el primer semestre de 2022 el comercio también aumentó un 32% con respecto a 2019. La principal conclusión es que, debido a la variación en los precios, los valores del comercio de mercancías están registrando tasas de aumento de 2 dígitos, a pesar de que el crecimiento del comercio en términos de volumen se sigue manteniendo en tasas bajas de 1 solo dígito.

Gráfico 5: Crecimiento interanual del comercio mundial de mercancías hasta 2022 T2

Variación porcentual en dólares EE.UU.

Fuente: OMC/UNCTAD.

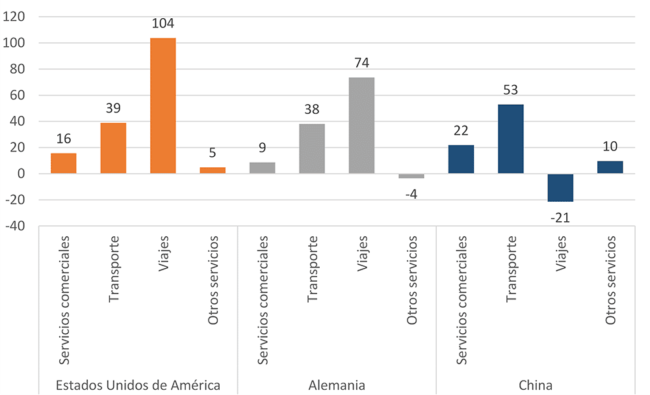

Aún no se han publicado las estadísticas trimestrales de la OMC sobre el comercio de servicios comerciales correspondientes al segundo trimestre, pero los datos mensuales hasta julio ofrecen una indicación de las tendencias de las principales economías (gráfico 6). Las exportaciones de servicios de viajes y de transporte se recuperaron con fuerza en muchos países tras la suavización de las restricciones relacionadas con la pandemia. China es una excepción, ya que el gasto en viajes se ve frenado por la política nacional de cero COVID. Las exportaciones de otros servicios comerciales (una categoría que incluye los servicios financieros y los servicios prestados a las empresas) aumentaron a un ritmo moderado, en parte debido a que no disminuyeron mucho durante la pandemia.

Gráfico 6: Crecimiento interanual de las exportaciones de servicios comerciales por categorías, enero-julio de 2022

Variación porcentual en dólares EE.UU.

Fuente: Estimaciones de la OMC basadas en las estadísticas nacionales.

Indicadores complementarios

La OMC sigue de cerca diversos indicadores para identificar las actuales tendencias del comercio de mercancías y de servicios comerciales. A continuación se exponen varios de estos indicadores para ofrecer un contexto adicional de las previsiones.

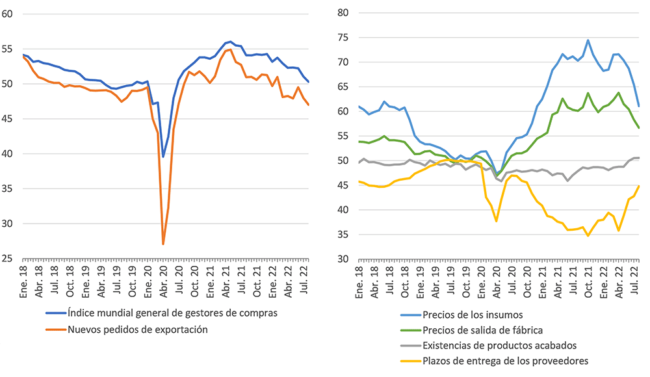

Los índices de gestores de compras son indicadores económicos mensuales basados en encuestas de coyuntura. J.P. Morgan suma los índices de gestores de compras de más de 40 países para formar un índice mundial del sector manufacturero, en que los valores superiores a 50 indican expansión y los inferiores a 50 denotan contracción (gráfico 7). En agosto, el índice general de gestores de compras descendió al nivel más bajo en 26 meses (50,3), ligeramente por encima del valor de umbral de 50 que separa la expansión de la contracción. Mientras tanto, el subíndice que representa los nuevos pedidos de exportación disminuyó a 47,0, lo que indica una contracción. Esto sugiere que la actividad manufacturera mundial se ha estancado, y que el comercio de mercancías seguirá ralentizándose en los próximos meses.

Otros subíndices del índice de gestores de compras arrojan luz sobre el estado de las cadenas de suministro mundiales. Un índice que representa los precios de los insumos pasó de 71,6 en abril a 61,1 en agosto. Durante el mismo período, otro índice de los precios de los bienes finales se redujo de 63,8 a 56,7. En conjunto, estos índices sugieren que las presiones inflacionistas, aunque siguen siendo elevadas, podrían haber alcanzado ya su máximo nivel. Los plazos de entrega también se redujeron en agosto y las existencias de productos acabados aumentaron. Hace unos meses, esta evolución se habría visto como una indicación positiva de que las presiones sobre las cadenas de suministro se estaban atenuando, pero hoy podría indicar que la demanda mundial se está contrayendo.

Gráfico 7: Índices mundiales de gestores de compras, enero de 2018-agosto de 2022

(Índice de difusión, base = 50

Nota: Los valores superiores a 50 indican expansión, en tanto que los inferiores a 50 denotan contracción.

Fuente: J.P. Morgan y S&P Global.

El índice del tráfico de contenedores de RWI/ISL refleja con bastante fidelidad el comercio mundial de mercancías. Aunque el índice se mantuvo cerca de su máximo nivel histórico en julio, prácticamente no ha variado desde octubre de 2020. El tráfico en los puertos chinos disminuyó en la primavera debido a los confinamientos relacionados con la pandemia, pero volvió a recuperarse una vez que esas medidas se relajaron. La disminución en China se vio compensada en parte por el aumento de la manipulación de contenedores en los puertos estadounidenses, que anteriormente habían experimentado niveles muy elevados de congestión. En general, el índice sugiere una continuación del estancamiento del comercio de mercancías.

Gráfico 8: Índice del tráfico mundial de contenedores de RWI/ISL, enero de 2015-julio de 2022

Índice, 2015 = 100

Nota: El índice se basa en los datos recopilados de 94 puertos que representan el 64% del tráfico mundial de contenedores.

Fuente: Leibniz Institute for Economic Research e Institute for Shipping Economics and Logistics.

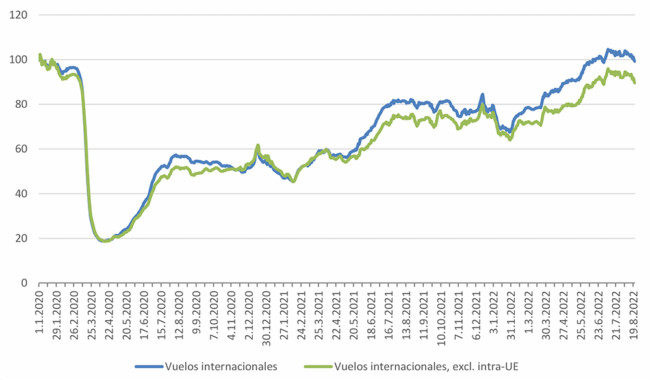

La OMC no hace pronósticos sobre el comercio de servicios, pero el gráfico 6 muestra que los viajes y el transporte son sus componentes más dinámicos. Los datos sobre los vuelos internacionales obtenidos de OpenSky Network (gráfico 9) así lo confirman. Este verano, los vuelos comerciales diarios (incluidos aquellos dentro de la Unión Europea) superaron por fin los niveles anteriores a la pandemia, pero a finales de agosto disminuyeron ligeramente. Aún está por ver si esta pausa será temporal o si se prolongará.

Gráfico 9: Vuelos comerciales internacionales, 1 de enero de 2020-22 de agosto de 2022

Índice, semana del 1 de enero = 100, promedio móvil de siete días

Fuente: OpenSky Network y cálculos de la Secretaría de la OMC.